Fonds France Valley Usu Select :

Percevoir les coupons de parts de SCPI sans en être propriétaire

Principales caractéristiques de la Gamme USU Select

100 000 €

En cours

| Objectif de TRI net de l’ordre de : | 7% non garanti |

| Période de détention recommandée : | 10 ans |

| Classification SFDR | Article 6 |

Les solutions d'investissement exposées présentent un risque de perte en capital et de liquidité.

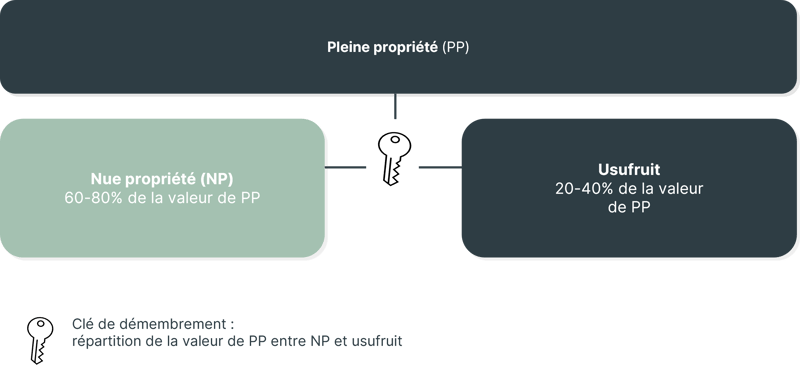

L'usufruit : comment ca marche ?

| Nue-propriété (NP) | Usufruit | |

|---|---|---|

| Description | Donne la propriété d’un bien sans le droit de l’exploiter ou d’en percevoir les loyers | Donne le droit d’exploiter et tirer profit d’un bien appartenant à un autre propriétaire |

| Source de revenus | Revenus générés par la vente du bien : plus-value entre la valeur initiale de la part de la SCPI et la valeur de vente | Revenus générés par les loyers payés par les locataires des biens immobiliers appartenant à la SCPI |

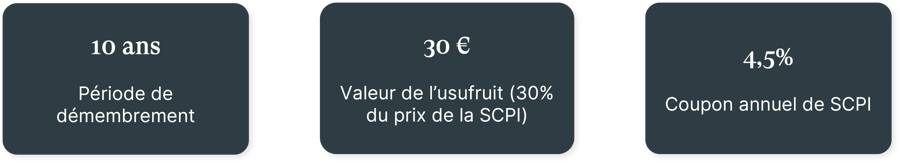

Les flux simplifiés pour l'usufruitier

L’investissement en usufruit de parts de SCPI permet d’acquérir des chroniques de flux correspondant aux revenus locatifs des SCPI sous-jacentes. L’attention du lecteur est attirée sur le fait que les chiffres présentés ici représentent l’évolution du marché des SCPI souscrites en direct, et non par l’intermédiaire d’un fonds.

Le rendement n’est pas garanti, il existe un risque de liquidité et de perte en capital.

Les performances passées ne présagent pas des performances futures.

Hypothèses :

Chronique simplifiée de flux bruts pour un investissement en usufruit de SCPI en direct pendant 10 ans

Il s’agit d’une présentation théorique d’un investissement en usufruit en direct dans une SCPI, basé sur une clé de répartition moyenne observée par France Valley en 2024, et le taux de distribution moyen des SCPI, communiqué par l’ASPIM et l’IEIF en 2024 au titre de l’année 2023 et avec une hypothèse (non garantie) de stabilité du taux de distribution de la SCPI à 4,5% sur la durée de démembrement de 10 ans.

Source France Valley, 2024, sur la base du taux de distribution 2023 des SCPI, communiqué par l’ASPIM

Objectif de performance

Les scénarios présentés sont une estimation des performances futures à partir des conditions actuelles de marché ; ils ne constituent pas un indicateur exact. Ce que l'investisseur obtiendra dépendra de l’évolution du marché et de la durée pendant laquelle il conservera l’investissement ou le produit.

Les scénarios présentés ci-dessous sont basés sur les convictions de France Valley quant à l’évolution des taux de distribution des SCPI. Ainsi, au regard des prévisions d’inflation, les éventuelles distributions des SCPI pourraient augmenter dans les prochaines années. C’est pourquoi ces scénarios diffèrent des simulations du Document d’Informations Clés (DIC), qui s’appuient uniquement sur l’évolution historique des distributions, la conjoncture immobilière et économique ayant évolué sur les 10 dernières années.

Il est rappelé ici que cette analyse n’a aucune valeur contractuelle et que les hypothèses présentées ci-après pourraient ne pas se réaliser, que les performances futures sont soumises à l’impôt, lequel dépend de la situation personnelle de chaque investisseur et est susceptible de changer à l‘avenir et que l’investissement peut entraîner une perte financière s’il n’est pas assorti d’une garantie sur le capital.

Cas central :

- Évolution annuelle du coupon : +2 %

- Évolution globale du coupon sur la période : +19,5 %

- Coupon SCPI à 10 ans par rapport au coupon moyen actuel : 5,38 %

- TRI net : +7,1 %

Cas conservateur :

- Évolution annuelle du coupon : 0 %

- Évolution globale du coupon sur la période : 0 %

- Coupon SCPI à 10 ans par rapport au prix actuel : 4,50 %

- TRI net : +5,6 %

Une certaine protection en cas de baisse des coupons :

Dans l'hypothèse ou les coupons baisseraient de 2% par an, le TRI net serait comparable à celui d’une SCPI « classique », de l’ordre de 4 %.

Pourquoi investir dans ce fonds d'investissement ?

Principaux avantages d'un investissement en usufruit :

Revenus réguliers et stables (non garantis)

Indexation possible des loyers sur l'inflation

Insensibilité à l'évolution de la valeur des actifs immobiliers

Récupération progressive du capital (extinction progressive de l'usufruit)

La stratégie d'investissement

Un produit financier singulier accessible dès 100 000 €, construit sur le modèle de démembrement de parts de SCPI et répondant aux besoins de rendement des investisseurs usufruitiers et des contreparties nus-propriétaires.

France Valley a développé deux solutions adaptées aux clients :

- France Valley Usu Sélect à destination des personnes morales

- Club France Valley Usu Sélect, à destination des personnes physiques

Le rendement n’est pas garanti, il existe un risque de liquidité et de perte en capital.

Les performances passées ne présagent pas des performances futures.

Modèle indépendant

Un modèle indépendant des aléas de l’évolution de la valeur de l’immobilier

Rendement brut

Un rendement brut équivalent amélioré par la spécificité des revenus européens. Les avantages fiscaux dépendent de la situation individuelle de chacun qui doit être examinée individuellement. La fiscalité en vigueur peut évoluer.

.png?width=63&height=63&name=localisation%20(1).png)

Portefeuille diversifié

Un portefeuille diversifié en termes de secteurs immobiliers et de zones géographiques, en France et en Europe

Produit auto-liquidatif

Un produit auto-liquidatif avec une liquidité organisée mensuellement (non garantie)

Stratégie d’investissement maîtrisée

Une stratégie d’investissement maîtrisée (80% de parts de marché), éprouvée, diversifiée, à très faible volatilité et démontrant des rendements historiques en ligne avec les objectifs de performance

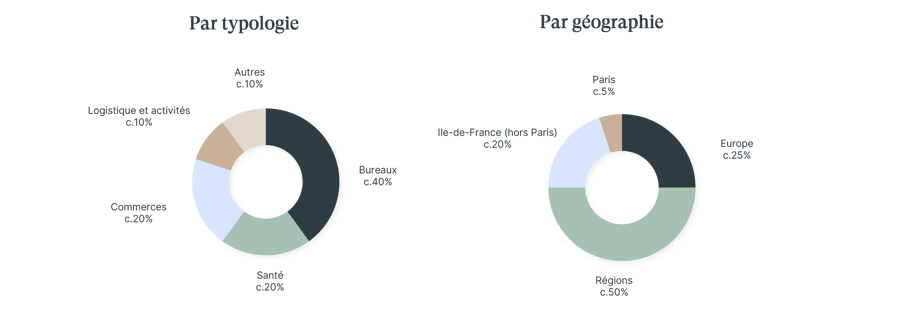

Répartition type d'un fonds USUFRUIMMO

Répartition type d'un fonds Usufruimmo. C'est une répartition théorique, indicative, qui pourrait être différente et n'est pas contractuelle.

-

- 70% du portefeuille investi dans des SCPI labellisées ISR

- 2/3 du portefeuille investi dans des SCPI Article 8 ou Article 9 au sens de SFDR

Mutualisation et diversification sur les sous-jacents¹ -

- Entre 15 et 30 SCPI

- +de 100 immeubles par SCPI en moyenne

- 3 baux en moyenne par immeuble

¹Source : France Valley

Données à fin T1 2024; sur la base des moyennes habituellement constatées par France Valley sur ses 22 fonds d’usufruits temporaires de SCPI sous gestion. Ces informations sont données à titre indicatif, ce sont des observations, elles ne sont pas garanties et pourraient évoluer, elles n'ont pas de valeur contractuelle.

Soit une diversification sur 2 500 immeubles et 7 500 baux

Liquidité et rendement non garantis, en contrepartie d'un risque de perte en capital. Les performances passées ne présagent pas des performances futures. Ces informations sont données à titre indicatif, ce sont des observations, elles ne sont pas garanties et pourraient évoluer, elles n'ont pas de valeur contractuelle.

La transparence sur les frais

Plusieurs types de frais s'appliquent :

- Frais à la charge de l'investisseur lors de la souscription

- Frais de fonctionnement et de gestion facturés au fonds

Il n'y a pas de frais de sortie.

L'ensemble des informations détaillées figure dans la plaquette du produit.

Vous donner toutes les clés avec la connaissance des risques

Niveau des coupons et endettements des SCPI

- Risque de baisse des coupons immobiliers liés aux droits d'usufruit temporaire

- Risque de perte en capital

- Risque d'endettement des SCPI

Rentabilité à moyen / long terme

- Risque de baisse des coupons immobiliers liés aux droits d'usufruit temporaire

- Risque de perte partielle ou totale du capital investi

- Risque d'endettement des SCPI

Manque de liquidité

- Placement potentiellement illiquide sur les durées de démembrement (pas de garantie de contrepartie en cas de demande de rachat)

Valeur

- Valeur de l’investissement susceptible d’être inférieure à sa valeur nominale

- dans le cas de forte baisse des coupons des SCPI sous-jacents

- ou en cas d'interruption de versements de coupons

Responsabilité

- En SCI, la responsabilité des associés n'est pas limitée à la valeur de leurs apports : il peut donc être réclamé aux investisseurs des sommes au-delà du montant investi compte-tenu de la responsabilité illimitée que ceux-ci acceptent en souscrivant.

Vos questions fréquentes

- La SC France Valley USU Select est une société fiscalement transparente qui perçoit les coupons trimestriels (non garantis) des SCPI.

- Cette solution est accessible aux personnes morales à l’IS, à partir de 100.000 €.

- Les investisseurs personnes morales perçoivent des coupons trimestriels (non garantis) et amortissent linéairement les usufruits.

- La SAS Club France Valley USU Select est une société fiscalement transparente qui perçoit les coupons trimestriels (non garantis) des SCPI.

- Cette solution est accessible aux personnes physiques à partir de 100.000 €.

- Les investisseurs personnes physiques perçoivent des coupons trimestriels (non garantis) et bénéficient de l'amortissement linéaire des usufruits au niveau du Club.

Vous avez une question ?

Veuillez remplir le formulaire ci-dessous, notre équipe dédiée vous apportera une réponse dans les plus brefs délais.